Ринок біткоїна «поглинув» пов’язані з владою Німеччини 48 000 BTC і очікує нової порції продажів від клієнтів Mt.Gox. Аналітики Glassnode розглянули ці фактори, а також роль ETF.

The #Bitcoin market recently absorbed over 48k BTC in sell-side sourced from the German Government.

With Mt Gox distributions also on the horizon, we examine these major sell-side forces, as well as the role ETFs have on price action.

Discover more in the latest Week On-Chain… pic.twitter.com/RhK8Pj7tPt

— glassnode (@glassnode) July 16, 2024

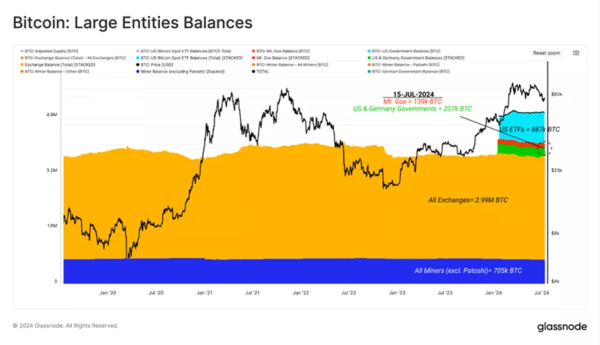

Наразі біткоїн-кіти накопичили ~4,9 млн BTC, що еквівалентно 25% доступної пропозиції.

Структура виглядає наступним чином:

- 🟨 централізовані біржі: 3 млн BTC;

- ⬜ кастодіани ETF у США: 887 000 BTC;

- 🟦 майнери, включно з учасниками епохи Сатоші Накамото: 705 000 BTC;

- 🟩 уряди: 207 000 BTC;

- 🟥 піклувальник Mt.Gox: 139 000 BTC.

Джерело: Glassnode.

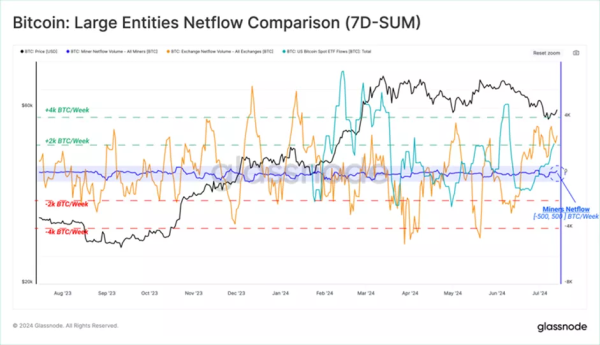

Історично майнери формували основний тиск з боку продавців, але з кожним халвінгом їхній вплив слабшав, зазначили в Glassnode. До теперішнього моменту характерна для цієї категорії учасників ринку чиста зміна сукупного балансу не перевищує ±500 BTC на тиждень.

На графіку нижче аналітики порівняли чисті потоки майнерів 🔵 із депозитами/виведеннями монет із централізованих бірж 🟠, а також динамікою надходжень/відтоків з ETF 🟢.

Експерти виявили, що для останніх двох компонентів характерні суттєві коливання ±4000 BTC. Інакше кажучи, їхні дії мають приблизно в 4-8 разів більший вплив на ринок, ніж майнери.

Джерело: Glassnode.

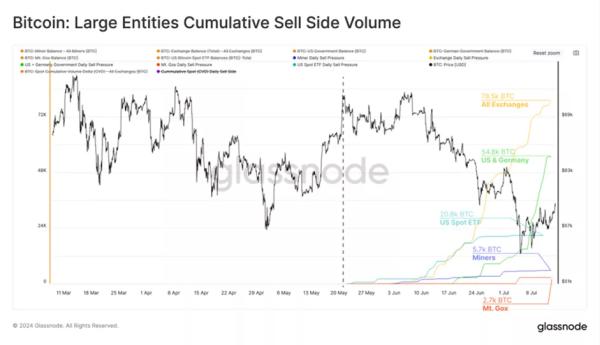

Відстежуючи цю динаміку як базову, фахівці оцінили інтенсивність передбачуваного ведмежого тиску біткоїн-кітів.

Вони зробили три ключові спостереження:

- Збільшення обсягу продажів з боку майнерів збігається з посиленням волатильності.

- Після виходу на ATH у березні став переважати відтік коштів з ETF. Драйвером став GBTC.

- В останні кілька тижнів з боку уряду Німеччини спостерігалися значні обсяги продажів. Більшість відтоків відбулося після провалу ціни до $54 000, що вказує на ефективну реакцію ринку на новину.

Джерело: Glassnode.

На графіку нижче представлений сукупний чистий відтік монет з різних напрямків ринку з моменту досягнення ATH. Він демонструє порівняно низький обсяг продажів з боку майнерів (5700 BTC).

Джерело: Glassnode.

Найбільшим і найбільш стійким джерелом тиску на котирування залишаються CEX (78 500 BTC). Другим за важливістю «ведмедем» стала влада ФРН (54 800 BTC). На емітентів BTC-ETF припало 20 800 BTC

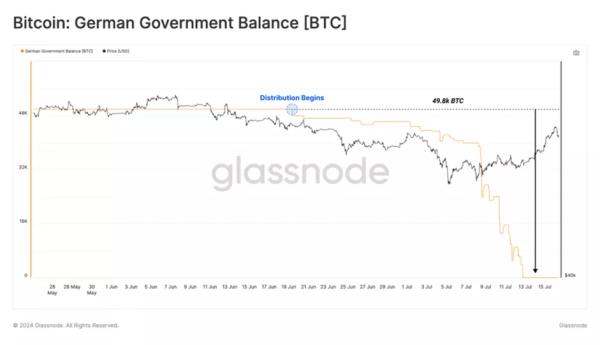

Сфокусувавшись на діях уряду Німеччини, аналітики з’ясували, що біржі/маркетмейкери розподілили більшу частину монет (39 800 BTC з 54 800 BTC) у дуже коротке вікно між 7 і 10 липня — після провалу до локального дна на $54 000.

Джерело: Glassnode.

Стабільність і спекуляції

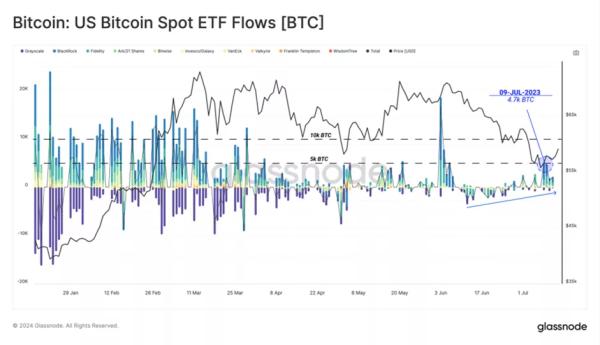

Після «тривалого періоду нестійкої торгівлі в обмеженому діапазоні» сукупні чисті потоки по біткоїну-ETF продемонстрували тривалий період відтоку коштів.

На певному етапі спотова ціна пішла нижче середньої вартості придбання біржових фондів ($58 200). Це стало тригером для різкої активізації покупців. Тижнем раніше сукупні надходження перевищили $1 млрд.

Джерело: Glassnode.

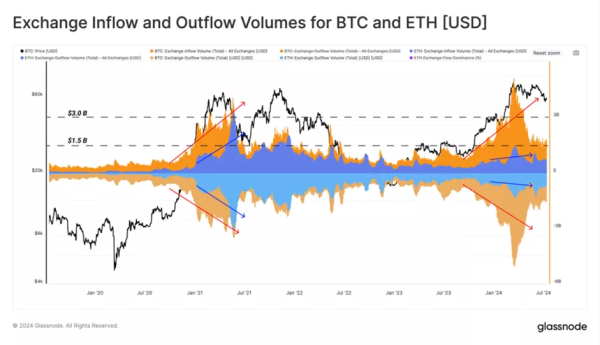

Динаміка потоків CEX є надійним індикатором інтересу інвесторів і ліквідності ринку, нагадали фахівці. Після оновлення ATH у березні вони зафіксували помітне зниження метрики. Так добові обсяги біткоїнів 🟠 стабілізувалися поблизу $1,5 млрд.

У порівнянні з цифровим золотом інтерес до Ethereum 🔵 помітно знизився щодо бичачого ринку 2021 року, де показники двох основних криптовалют були майже еквівалентними.

Це свідчить про слабкість спекулятивної хвилі до ефіру 2024 року, що узгоджується зі сповільненням загальної динаміки ETH/BTC з моменту мінімумів циклу 2022 року, вказали експерти.

Джерело: Glassnode.

Величина реалізованих прибутків і збитків також може слугувати непрямим показником попиту. За цією метрикою аналітики зафіксували схожу картину, коли значний попит підтримав ралі в ATH, а потім настав період стиснення і консолідації.

«Це підкреслює рівновагу між попитом і пропозицією за останні три місяці. Реалізовані збитки досі істотно не збільшилися, що свідчить про стриману паніку, незважаючи на корекцію більш ніж на 25%», — пояснили фахівці.

Джерело: Glassnode.

Прибутковість інвесторів залишається високою

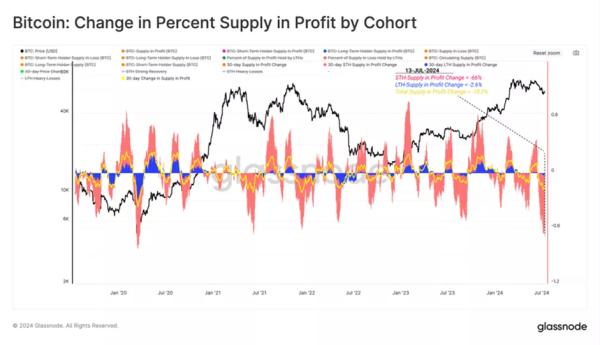

У момент падіння ціни до $53 500 частка нереалізованих збитків зросла приблизно до чверті від загальної пропозиції цифрового золота. У результаті протилежний показник прибуткових монет повернувся до свого середнього значення 75% — рівня, якого він історично досягав під час попередніх корекцій булрана.

Аналітики співвіднесли обидві метрики до довгострокових і короткострокових власників для оцінки впливу відкату котирувань на ці групи учасників ринку.

За останні 30 днів у спекулянтів відбулося різке зниження прибутковості: понад 66% належних їм монет стали «збитковими» — одне з найбільших падінь індикатора цієї категорії за всю історію спостережень.

У ходлерів частка «прибуткових» біткоїнів змінилася несуттєво. Інакше кажучи, відносно незначна кількість інвесторів із вершини бичачого зростання 2021 року все ще тримають свої монети.

На думку аналітиків, спекулянти залишаються чутливими до сплесків волатильності, оскільки їхня середня вартість купівлі становить ~$64 300.

Джерело: Glassnode.

Нагадаємо, на тлі завершення продажів владою Німеччини і відображення у високому ступені в котируваннях фактора Mt.Gox багато експертів спрогнозували, що біткоїн відновить втрачені рівні в найближчі місяці.

У Standard Chartered зберегли очікування повернення курсу першої криптовалюти до історичного максимуму в серпні і подальшого підвищення до $100 000 до президентських виборів у США в листопаді.