Рідкісний криптопроєкт може дозволити собі працювати в умовах повної децентралізації, одним із ключових параметрів якої є стійкість до цензури. Будь-яке ком’юніті змушене керуватися в цьому питанні власними правилами, принципами та державним законодавством.

Хоча і робляться спроби виключити людський фактор із блокчейна, експерименти із синтезу криптовалют і штучного інтелекту поки що перебувають у зародковій стадії. Тому пріоритет ще довго зберігатиметься за суспільним консенсусом і особистими рішеннями учасників мереж.

ForkLog розібрався, які аргументи наводять як прихильники цензурування криптовалютних операцій, так і їхні опоненти.

Цензура на рівні блокчейна

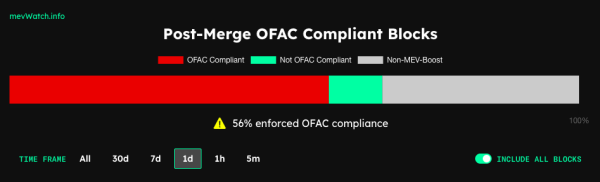

Яскравим прикладом блокчейн-цензури можна назвати діяльність валідаторів Ethereum. Коли 2022 року Міністерство фінансів США внесло до санкційних списків ETH-адреси протоколу Tornado Cash, деякі учасники мережі відмовилися обробляти транзакції, пов’язані з міксером.

Такі рішення — їхній особистий вибір, який жодним чином не стосується протоколу Ethereum, але саме з цієї причини у Федеральному резервному банку Нью-Йорка дійшли висновку, що проєкт Віталіка Бутеріна напрочуд сприйнятливий до цензури.

Хоча блокчейн може працювати неупереджено, деякі його учасники самі вибирають слідувати санкціям. Річ у тім, що валідатори використовують спеціальні сервіси-посередники, які пропонують вигідний порядок транзакцій, відраховуючи невелику комісію за «схвалення» блоку.

Ця практика відома як максимально видобута вартість (MEV).

Суспільний договір

Екосистема будь-якого великого криптопроєкту складається з багатьох груп користувачів, іноді з протилежними цілями та цінностями. Але всі вони працюють в одному блокчейні, протоколі, смартконтракті.

Як у прикладі з Ethereum, ми бачимо, що частина інфраструктурних учасників обрала здійснювати цензуру, хоча сама мережа цього не передбачає. По суті це і є суспільним консенсусом у питанні санкцій.

Джерело: MEV Watch.

На думку експертів Mixer.Money, використання криптовалют для обходу санкцій демонструє нездатність держав підлаштовуватися під нові технологічні та економічні реалії.

«Навіть найзатятішим противникам і скептикам мимоволі доводиться визнати силу криптовалют, їхню стійкість і реальність. Відповідно, цю сферу, як і всі інші, просто необхідно регулювати. Ось тільки проблема в тому, що це явище зовсім не схоже на класичні фінансові інструменти, і регуляторне законодавство теж має відрізнятися. Але поки що рух іде второваним шляхом — контролю, цензури, а за їхньої неможливості — тотальних заборон», — вважають аналітики сервісу.

Кейс MakerDAO

Актуальний приклад спільноти, готової прийняти цензуру на шкоду децентралізації, — MakerDAO, емітент найбільшого алгоритмічного стейблкоїна DAI.

Наприкінці серпня 2024 року компанія оголосила про ребрендинг і випуск нових монет, якими планується замінити старі. З 18 вересня можна буде обміняти один DAI на один стейблкоїн USDS, а один токен управління протоколом MKR — на 24 000 SKY.

Нову «стабільну монету» планують наділити функціями заморозки на адресах користувачів, як це відбувається в централізованих USDT і USDC.

В анонсі для широкої публіки про це нічого не йшлося, проте тема все одно набула розголосу, і засновнику MakerDAO Руне Крістенсену довелося розкрити деталі плану.

Він зазначив, що у стейблкоїнів є власна трилема, яка свідчить, що одночасне досягнення прив’язки до долара, децентралізації та масштабування до великих розмірів недоцільно. І саме для останнього пункту їм необхідний механізм відповідності нормативним вимогам. Звідси та виникла потреба у функції заморозки в токенах USDS.

Це говорить про те, що проєкти вкрай складно масштабувати до великих розмірів без відповідності вимогам регуляторів. До того ж на думку Крістенсена, такий підхід дає змогу створювати нові продукти, засновані на пасивній прибутковості, яка формується від купівлі державних облігацій.

Простіше кажучи, що для отримання додаткових варіантів заробітку потрібно зайти на ринок держборгу США — з усіма наслідками, що випливають. До точно такого ж формату прийшли та «класичні» стейблкоїни на кшталт USDT, які купують цінні папери американського уряду в обмін на лояльність.

У підсумку ми бачимо план, згідно з яким DAI відмовляється від прив’язки до долара в обмін на децентралізацію, а USDS відмовляється від децентралізації в обмін на прив’язку до долара.

На думку експертів Mixer.Money, ця тенденція на світовому ринку буде тільки посилюватися.

«Поки законодавства країн можна трактувати, як у випадку з Павлом Дуровим, на користь держави, будь-який децентралізований бізнес великого масштабу моментально потрапляє в зону ризику», — резюмують представники компанії.

Висновки

Зростання крипторинку показало, що децентралізації можна досягти тільки у найбільших за капіталізацією і кількістю активних учасників проєктів.

Невеликий масштаб мережі сам по собі небезпечний завдяки обмеженому ком’юніті, на яке легко впливати ззовні, наскільки досконалою не була б технологія.

Однак при масштабуванні проєкту до серйозних розмірів виникає опір з боку регулюючих органів, до якого готові далеко не всі проєкти та спільноти. А багатьом децентралізація просто не така вже й важлива або зовсім не потрібна.