Компанія MicroStrategy планує випустити п’ятирічні старші конвертовані облігації на $1,75 млрд. Кошти підуть на придбання цифрового золота і загальні корпоративні цілі.

MicroStrategy Announces Proposed Private Offering of $1.75B of Convertible Senior Notes. $MSTR https://t.co/dBJMUvfjj1

— Michael Saylor⚡️ (@saylor) November 18, 2024

Процентна ставка за цінними паперами складе 0%. Їх розмістять із дисконтом. Дохід інвесторів сформує різниця між номіналом і ціною купівлі в сценарії відсутності конвертації до погашення.

З 11 по 17 листопада MicroStrategy придбала 51 780 BTC за ~$4,6 млрд у середньому по $88 627.

У результаті резерви компанії досягли 331 200 BTC, на які фірма витратила ~$16,5 млрд — приблизно $49 874 за монету.

18 листопада акції MicroStrategy завершили день зростанням на 12,96% на новому історичному максимумі в $384,79. З початку року цінні папери подорожчали більш ніж у шість разів.

Денний графік акцій MSRT. Джерело: Finviz.

За даними 13f.info, кількість інституційних власників MSTR зросла з 667 до 729 із загальною заявленою вартістю в $15,3 млрд.

У цьому списку — Vanguard Group, Capital International Investors, Morgan Stanley, Goldman Sachs, Bank of America, State Street і Susquehanna.

Послідовники MicroStrategy

11 листопада компанія Semler Scientific, що спеціалізується на медичних технологіях, повідомила про купівлю додаткових 215 BTC за $17,7 млн.

Сукупний біткоїн-баланс фірми оцінюють у 1273 BTC, на які витрачено $88,7 млн.

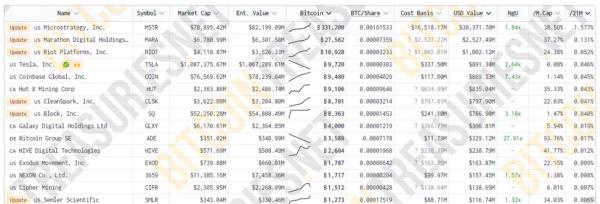

Джерело: BitcoinTreasuries.

«Ми досягли прибутковості в 37,3% з моменту прийняття стратегії використання першої криптовалюти як резервного активу», — заявив голова ради директорів Semler Scientific Ерік Семлер.

Новим учасником, який впроваджує біткоїн-стратегію, стала ШІ-компанія Genius Group.

12 листопада фірма анонсувала план конвертації в цифрове золото $120 млн і зобов’язалася зберігати 90% поточних і майбутніх резервів у криптовалюті. Також вона інтегрує біткоїн-платежі у свою платформу Edtech.

18 листопада Genius Group здійснила першу купівлю 110 BTC на $10 млн за середньою ціною $90 932 за монету.

Одночасно з цим менеджмент заявив про намір випускати подкаст для підтримки організацій, які розглядають біткоїн як резервний актив казначейства.

«Завдяки подкасту […] більше компаній […] отримають чіткі кроки, яких потрібно дотримуватися», — пояснили в Genius Group.

17 листопада японська Metaplanet анонсувала розміщення однорічних облігації з гарантією на 1,7 млрд JPY (~$11,3 млн) для поповнення своїх біткоїн-резервів.

*Metaplanet Issues ¥1.75 Billion in 1-year 0.36% Bonds, Proceeds to Fund Additional Purchases of $BTC* pic.twitter.com/Jv3IEylplA

— Metaplanet Inc. (@Metaplanet_JP) November 18, 2024

19 листопада Metaplanet купила 124,11 BTC.

*Metaplanet purchases additional 124.11 $BTC* pic.twitter.com/4QLVrsGTei

— Metaplanet Inc. (@Metaplanet_JP) November 19, 2024

Нагадаємо, 18 листопада планами про купівлю першої криптовалюти шляхом продажу шестирічних конвертованих старших облігацій поділилася MARA. На ці цілі майнінгова фірма виділить до $500 млн. На викуп частини попереднього аналогічного випуску з погашенням у 2026 році менеджмент направить $200 млн від виторгу.

Раніше MicroStrategy представила «План 21/21», націлений на залучення $42 млрд протягом наступних трьох років для купівлі біткоїна.