У Forbes провели розслідування становлення провідної криптовалютної біржі Binance — від фактично невдалого ICO в 2017 році до значних запасів цифрових активів.

Підтримку надали експерти з Gray Wolf Analytics та Inca Digital.

Журналісти відзначили, що наразі платформа стикається з “екзистенційною кризою” через позови CFTC і SEC, звільненнями та відмовою ряду платіжних компаній співпрацювати. Найбільшою складністю є зменшення торгової активності, що зменшило капіталізацію BNB – ключового елемента операційної моделі — на 68% від ATH.

Провальне ICO?

У 2017 році був вдалий час для токенсейла — протягом першого півріччя ринок зріс у п’ять разів, з’явилися сотні цифрових активів. Після виникнення 17 червня ідеї про запуск BNB і публікацію наступного дня white paper до завершення процесу пройшло всього два тижні.

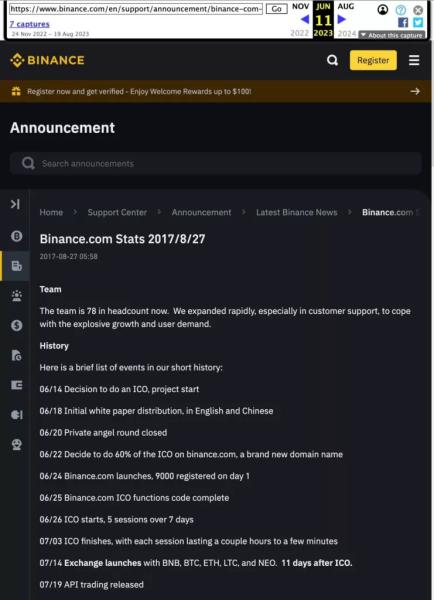

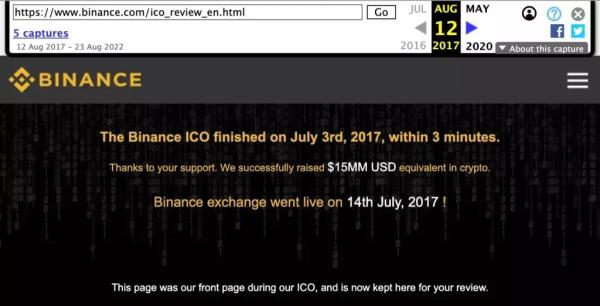

Нижче наведено скріншот сайту Binance (доступний через веб-архів), який розкриває дорожню карту токенсейла. Наразі ця інформація видалена.

Дані: Forbes.

Засновник біржі Чанпен Чжао (CZ) назвав “великим успіхом” залучення $15 млн за ціною 15 центів за BNB. Отримані кошти були витрачені на створення торгової платформи та, в більшій мірі, на маркетинг.

Згідно з білим папером, з 200 млн випущених BNB 100 млн розподілені в межах токенсейла, решта — серед інсайдерів (80 млн) та інвесторів-ангелів (20 млн).

Binance зобов’язалася викупити та зпалити половину з 200 млн BNB. Зараз їх вартість сягнула $213, хоча на піку вони торгувалися по $675, що зробило Чжао мільярдером з статком в $10 млрд.

Згідно проведеному Forbes ончейн-аналізу, наведена вище картина не відповідала дійсності. Замість 100 млн BNB біржі вдалося розподілити лише 10,78 млн, 20 млн були передані ангелам-інвесторам додатково. У результаті платформа привабила менше $5 млн, а не заявлені $15 млн, стверджує видання.

Проблема не унікальна для Binance. Згідно Financial Markets and Portfolio Management, з березня 2016 по березень 2018 року в 306 ICO:

- 45% емітентів зберегли непродані токени;

- решту або пропорційно розподілили їх інвесторам, або назавжди вилучили з обігу.

У зв’язку з відсутністю реєстрації ICO реальна картина не була доступна учасникам ринку.

Куди поділися нерозподілені BNB?

Непродані 65 млн BNB тоді оцінювалися менше ніж в $10 млн, зараз — ~$14 млрд.

Біржа зберігає контроль над активами, час від часу переміщуючи їх між 300 різними адресами (про це зазначається в оскарженому компанією позові CFTC). Обставина послужила підставою для SEC звинуватити Binance в штучному завищенні обсягу торгів на платформі. Представники організації назвали подібні заяви “необґрунтованими”.

Згідно Forbes, Binance контролювала практично 117 млн BNB, що на 31 серпня 2023 року становить 76% від загального обсягу пропозиції. За словами спеціалістів, ця цифра відображає також “секретні гаманці, використовувані для зберігання коштів клієнтів та інших корпоративних цілей”.

Журналісти впевнені, що BNB став вирішальним фактором у становленні Binance як домінуючої платформи для торгівлі криптовалютами. Підтримка високого курсу utility-токена стала основою її успіху — точно так само, як це було актуально для FTX: її FTT повинен був грати роль фундаменту платоспроможності.

Згідно з вже видаленою інформацією на сайті Binance (що доступна через веб-архів), на завершення $15 млн ICO знадобилося менше трьох хвилин, замість трьох тижнів, як передбачалося в white paper.

Дані: Forbes.

Onchain-аналіз

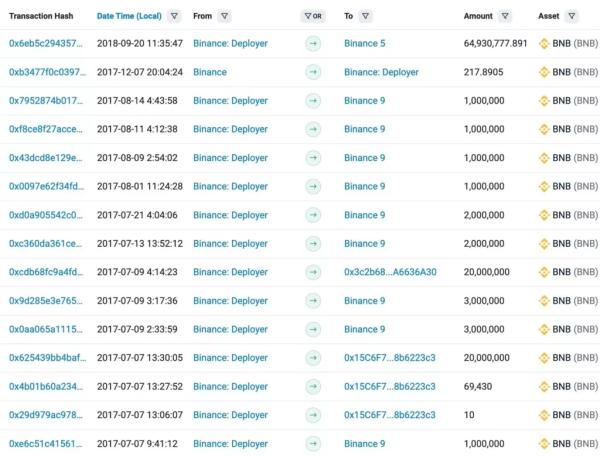

За даними аналітиків, після емісії 200 млн BNB зі спеціального гаманця-деплоєра спочатку було переведено на адресу, яку контролює платформа, і лише потім ці токени стали розподілятися серед учасників ICO.

Аналіз даних ланцюжка блоків показав, що, замість заявлених 120 млн BNB, біржа переклала лише 55 млн BNB протягом 13 транзакцій з 6 липня по 14 серпня 2017 року.

Фахівці вважають можливим, але малоймовірним сценарій, що платформа зберігала частину токенів на своєму балансі від імені покупців. Можливо, Binance випустила деривативи, але це не є загальноприйнятою практикою і не може бути верифіковано, вказали журналістами.

У Forbes навели аналіз основних гаманців, на які спочатку потрапили BNB. За оцінками дослідників, протягом першого повного місяця після закриття ICO кількість “ангелів” та роздрібних інвесторів склала менше 2000 адрес — 10% від 20 000 зареєстрованих користувачів біржі, згідно з CZ.

Аналітики пояснили, що існує значна кількість дублювання, переказів між гаманцями та змішування коштів між ними, що ускладнює визначення точної кількості учасників в кожній групі.

З наведеної нище ілюстрації видно, що з вересня 2017 року по серпень 2018 року з гаманця-деплоєра не було переказів. Також можна побачити близько 65 млн BNB, які Binance відправила з гаманця-деплоєра на адресу “Binance 5” в 2018 році і які, ймовірно, залишилися непроданими під час ICO.

На вказаному гаманці залишилося 99,4 млн BNB, що становить половину від загального обсягу пропозиції. Згідно з білим папером, організація та її керівництво мали володіти додатковими 80 млн токенів.

Дані: Forbes.

Що кажуть аналітики?

“Такі розбіжності […] спантеличують. Зацікавленим сторонам та спільноті залишається лише вгадувати про істинну природу розвитку ICO, достовірності заявлених обсягів торгів та адекватності заходів захисту споживачів. Ці невирішені питання підкреслюють ключову роль технології блокчейну в підвищенні прозорості та обліковості в екосистемі криптовалют, де довіра є абсолютним імперативом”, — заявили аналітики Gray Wolf.

За словами генерального директора Inca Digital Адама Заразінського, поширення поширення інформації, що вводить в оману щодо фактичних результатів ICO, створило у інвесторів надзвичайно оптимістичне уявлення про майбутній успіх токена і дало Binance можливість “підтримувати штучно високу ціну BNB”.

У Forbes звернули увагу на те, що дані Proof-of-Reserves не містять корпоративних активів платформи в BNB. Чисті кошти клієнтів у монеті складають 30,3 млн. Вони забезпечені 34,5 млн BNB, що “є скромним надмірним забезпеченням”.

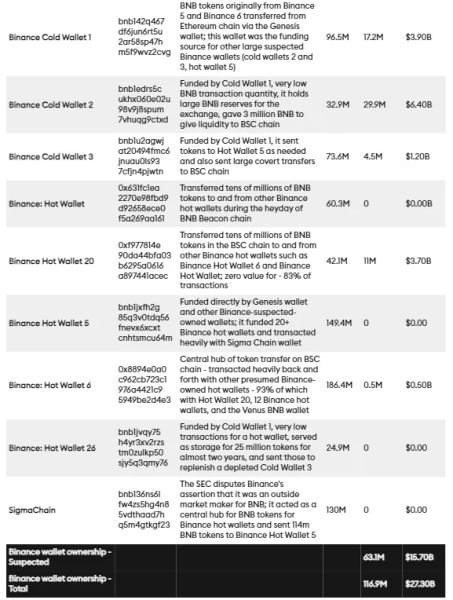

У висновку автори привели повний список гаманців Binance з BNB:

Дані: Forbes.

На адресах, які, ймовірно, пов’язані з платформою, зберігалось 63,1 млн BNB (~$15,7 млрд). Разом з активами на відкритих гаманцях ця сума становить 116,9 млн BNB (~$27,3 млрд).

Дані: Forbes.

У 2020 році Binance подала в суд на видання через “наклепницькі заяви”, але пізніше відкликала його.

У лютому 2023 року в Forbes вказали на схожі з “маневрами FTX” практики платформи. Чжао назвав статтю “наступною FUD-статтею” (FUD: fear, uncertainty and doubt — страх, невпевненість і сумніви).

Нагадаємо, в січні CZ повідомив, що FTX заплатила неназваному ЗМІ $43 млн за негативну кампанію проти Binance.