До початку реалізації потенціалу токенізації залишається один-два роки. Такий висновок зробили аналітики Coinbase Research.

Coinbase Research: Tokenization and the New Market Cycle

The current high yield environment has given tokenization as an opportunity for digitizing financial assets such as sovereign bonds, money market funds and repurchase agreements. However, infrastructure and jurisdictional… pic.twitter.com/41IybBp5Jv

— Wu Blockchain (@WuBlockchain) October 31, 2023

Зараз інтерес до технології зумовлює зростання дохідності на ринках боргових цінних паперів.

Порівняно з 2017 роком, коли альтернативні витрати становили близько 1-1,5%, поточні умови з процентними ставками понад 5% підкреслюють ефективність використання капіталу завдяки миттєвим розрахункам проти сьогоднішньої звичної T+2.

Можливість працювати цілодобово та вести прозорі для аудиту записи розширює потенціал ончейн-платежів та розрахунків, зауважили фахівці.

З їхнього погляду, у фокусі опиняться суверенні облігації, банківські депозити, фонди грошового ринку та операції РЕПО.

Драйверами росту сегмента стануть підвищення функціональної сумісності та консолідація галузі.

Остання здійснюватиметься в трьох напрямках:

- фінансові вертикалі;

- юрисдикційні межі;

- технологічні стеки.

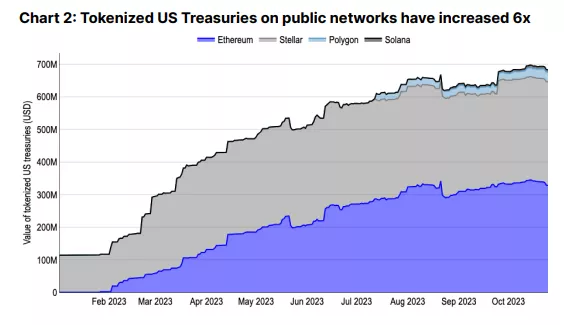

Зростальний попит реалізується в різних протоколах, спрямованих на доступ до токенізованого ринку казначейських облігацій США, що суттєво відрізняється від ситуації 2017 року. У 2023 році обсяг ринку зріс у шість разів.

Дані: Coinbase.

Протягом останніх шести років було спростовано численні некоректні уявлення щодо токенізації. Крім того, значно знизився ризик контрагента завдяки можливості атомарних розрахунків у сценаріях “постачання проти платежу” (PvD) та “постачання проти постачання” (PvP), вказали аналітики.

Перешкодами фахівці назвали перш за все проблеми інфраструктури та відсутність чітких правових рамок в декількох ключових країнах.

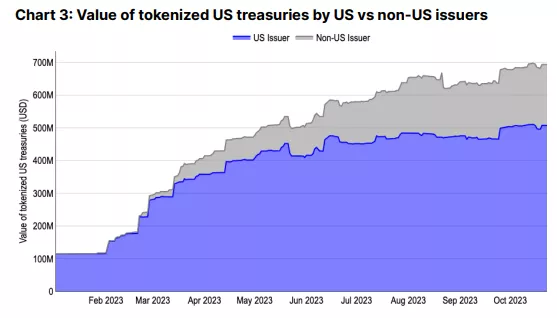

Через неоднозначність регулювання часто потрібно декілька платформ для обробки токенізованих активів в різних юрисдикціях. Проєкти, подібні до OpenEden, Backed, Matrixdock і Ondo, обмежують користувацьку базу акредитованими інвесторами та часто лише особами, які не є резидентами США.

Завдяки цьому все більше емітентів токенів на основі американських казначейських паперів реєструються в юрисдикціях поза цією країною.

Останні варіюються від суворо регульованих, подібних до Швейцарії, до таких місць, як Британські Віргінські острови. Це додає рівень ризику контрагента до існуючого ризику смартконтрактів.

Дані: Coinbase.

Більшість установ покладаються на permissioned-блокчейни через побоювання стосовно вразливостей смартконтрактів, маніпуляцій оракулами та відмов, які притаманні загальнодоступним мережам, вказали фахівці. У зв’язку з цим виникають проблеми функціональної сумісності, як технологічної, так і юридичної та бізнесової точок зору.

Експерти також відзначили, що велика кількість проєктів покладається на TradFi для здійснення грошових розрахунків. У платформ на permissioned-блокчейнах відсутній обмін даними за KYC/AML-перевірками.

В результаті ліквідність залишається фрагментованою, що ускладнює реалізацію всіх переваг токенізації, таких як функціональний вторинний ринок.

Аналітики не виключили зміну ситуації з запуском четвертої версії протоколу Uniswap, яка міститиме так званий KYC-«хук».

Нагадаємо, в жовтні JPMorgan запустив Tokenized Collateral Network (TCN). Блокчейн-рішення вже використовували BlackRock і Barclays при конвертації акцій в цифрові токени та подальшій OTC-торгівлі деривативами між двома організаціями.

Раніше Zodia Custody домовилася про співпрацю з платформою OpenEden з метою пропозиції продуктів на базі RWA.