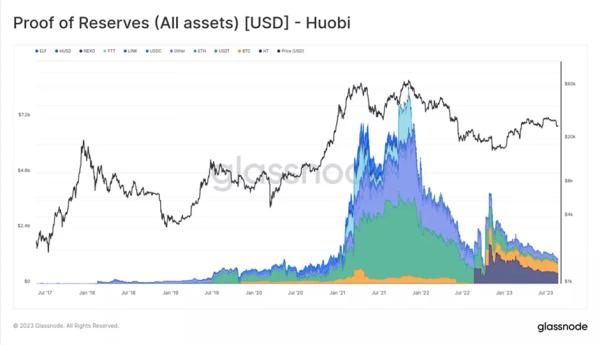

Експерти від Glassnode вважають виправданим виявлення певної обережності щодо стану справ на Huobi, ґрунтуючись на проведеному після краху FTX аналізі показників. Водночас вони не виявили підстав для занепокоєння у відношенні Coinbase та Binance.

Аналітики пояснили вибір цих платформ тим, що навколо них активно ведуться обговорення в спільноті.

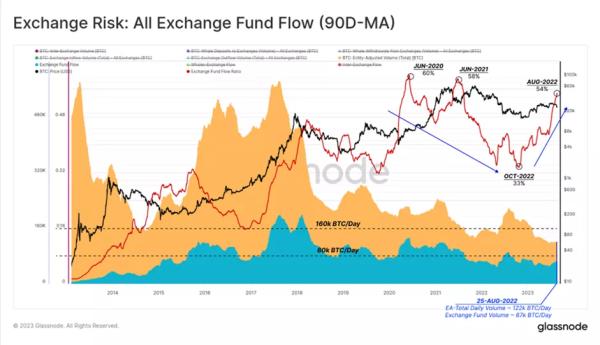

На початку огляду експерти надали свій погляд на домінування централізованих платформ (CEX) у екосистемі біткоїна.

Згідно з розрахунками, приблизно 54% вартості ончейн-активу в біткоїнах (67 300 BTC з 122 000 BTC) становить внесення та виведення коштів з криптовалютних бірж. Цей показник зріс з жовтня 2022 року, що свідчить про відновлення ринку після краху FTX.

Подібна ситуація спостерігається в контексті зменшення балансів бірж до п’ятирічного мінімуму в 2,256 млн BTC.

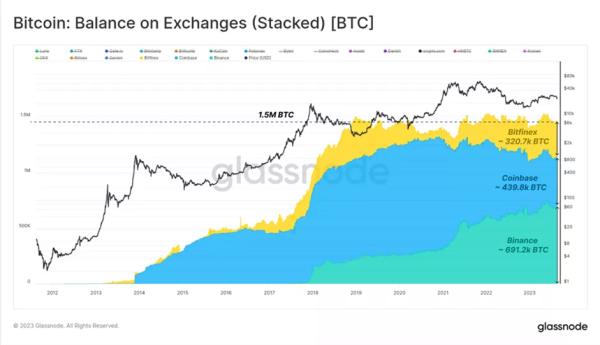

З початку 2019 року домінування належить трьом гравцям — Binance, Coinbase та Bitfinex.

Їх поточні баланси виглядають так:

- Binance — 691 200 BTC;

- Coinbase — 439 800 BTC;

- Bitfinex — 320 700 BTC.

Експерти розробили три показники, які допомагають виділити періоди формування потенційних проблем для централізованих платформ:

- Reshuffling Ratio — частка балансу біржі, яка обробляється всередині неї протягом певного періоду;

- Reliance Ratio — ступінь переміщення балансу платформи на інші майданчики / з них (міжбіржові перекази);

- Whale Withdrawal Ratio — показник виведення біткоїнів з CEX китами.

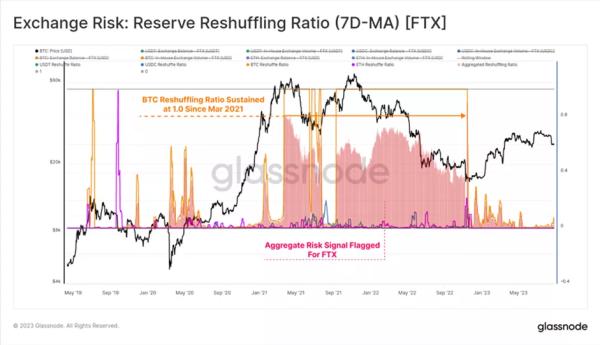

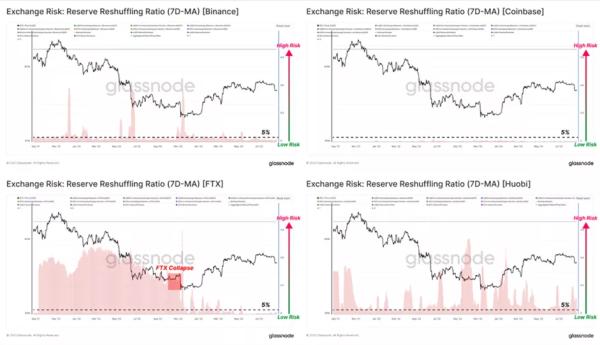

Ідея Reshuffling Ratio полягає у виявленні ситуацій, коли понад 100% балансу біржі перейшло на інші адреси всередині кластера протягом семиденного періоду. Якщо така структура зберігається протягом тривалого часу і / або в декількох типах активів, це може бути попереджувальним знаком неправильного управління коштами, відзначають фахівці.

На прикладі FTX ця метрика досягала критичного значення з березня 2021 року до краху в листопаді 2022 року.

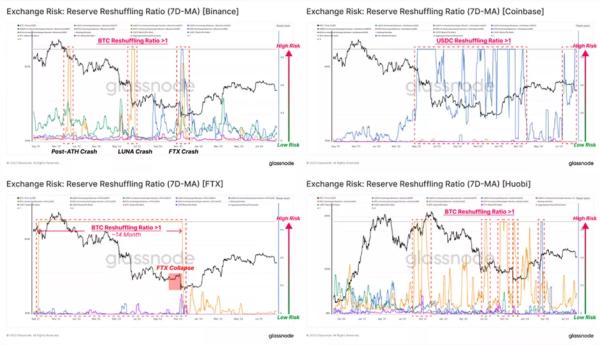

Reshuffling Ratio у Binance (на зображенні вгорі зліва) виявляє різкі викиди для всіх активів зі швидким поверненням до норми в періоди підвищеної волатильності. Glassnode вважає таку поведінку відображенням хвилі нових депозитів та виведення коштів. Для Huobi (внизу справа) характерна подібна ситуація.

Показник у Coinbase (вгорі справа) прив ертає увагу тільки в відношенні USDC, що пов’язано з роллю біржі як шлюзу для стейблкоіну.

Поданий нижче графік порівнює загальні коефіцієнти Reshuffling Ratio для чотирьох бірж (включаючи FTX) по чотирьох активах. Використовується порогове значення в 5% від балансу, щоб виділити потенційно ризикові події.

З цього погляду Binance та Coinbase мають дуже незначний внутрішній «відтік» своїх балансів. FTX, як очікувалося, виділяється зі зрозумілих причин.

Згідно з аналізом експертів, Huobi можна оцінити десь посередині між ризиковим FTX і надійними Coinbase та Binance. Аналітики вказали на потенціал зростання показника, враховуючи поступове зменшення балансу активів на біржі.

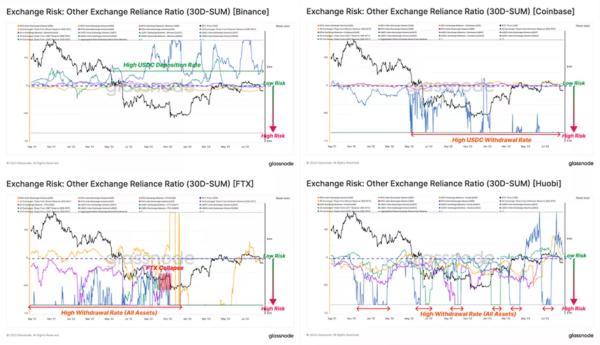

Ще одним потенційним показником ризику CEX може бути ситуація регулярних переказів значної частини балансу на іншу біржу або від неї. Він характеризується показником Reliance Ratio. Подібне явище може вказувати на високий рівень довіри або взаємозалежності ліквідності між майданчиками, пояснили аналітики.

Великі від’ємні значення показника можуть вказувати на швидкий відтік коштів від біржі до контрагента, що може викликати тривогу, якщо тенденція спостерігається протягом тривалого періоду.

У Binance (вгорі зліва) всі активи мають нейтральний та близький до нуля показник Reliance Ratio. Це свідчить, що кошти, які надходять з інших бірж або на них, незначні у порівнянні з балансом на Binance. Виділяється показник для USDC, що пояснюється наслідками конкуренції з Coinbase.

Для Coinbase (вгорі справа) як і для Binance, всі активи демонструють нейтральний показник Reliance Ratio. Очікувано, значення вище для USDC через вищевказані причини.

У FTX (внизу зліва) показник Reliance Ratio глибоко від’ємний для всіх чотирьох активів задовго до краху. Це підтверджує вивід інвесторами та Alameda активів на інші платформи.

Для Huobi (внизу справа) аналітики відзначили відносно великий від’ємний показник Reliance Ratio для всіх активів, що вказує на чисті перекази з Huobi на інші біржі.

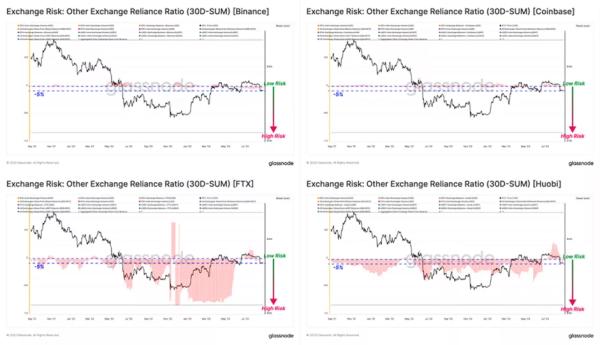

Агрегований коефіцієнт Reliance Ratio показує, що Binance та Coinbase в значній мірі не залежать від інших бірж. Це контрастує з ситуацією з FTX та Huobi, де ці показники глибоко від’ємні.

Показник Whale Withdrawal Ratio демонструє вплив китів на збільшення/зменшення швидкості виведення монет з платформ. Параметр розраховується як відношення між сукупним тижневим відтоком коштів від великих гравців і балансом біткоїнів на біржі. Іншими словами, це відсоток вилучених резервів китами за останні сім днів.

Аналітики також розглядають середній за всі часи показник Whale Withdrawal Ratio як довгостроковий орієнтир.

Як для Coinbase, так і для Binance, показник Whale Withdrawal Ratio за останні два роки дуже низький, а середнє довгострокове значення залишається нижче 5%.

Для FTX зріз метрики розпочався з краху Terra і Three Arrows Capital, і високий рівень метрики тривав аж до краху самої біржі.

Для Huobi аналітики спостерігали модель з відносно низьким рівнем ризику аж до червня 2023 року. Останні місяці призвели до стійкого підвищення показника Whale Withdrawal Ratio. Експерти відзначили, що частково динаміка пояснюється спадом балансів платформи, що “саме по собі є показником підвищеної обізнаності [китів]”.

У листопаді 2022 року Binance одна з перших запустила функцію Proof-of-Reserves, спрямовану на забезпечення прозорості зберігання коштів користувачів. Команда біржі використовувала Merkle Tree для підтвердження ончейн-даних.

В грудні представник SEC Пол Мантер закликав інвесторів “дуже обережно” ставитися до аудитів резервів криптовалютних платформ. На його думку, такі перевірки не завжди показують реальний фінансовий стан компанії.